भारत एक Young Population और एक मध्यम वर्ग के साथ आशीर्वाद दिया है कि आगे बढ़ने की ख्वाहिश जारी है । हालांकि, इन उच्च आकांक्षाओं (High aspirations) को financing के रूप में ईंधन की जरूरत है और व्यक्ति शिक्षा, घरों और बहुत कुछ के माध्यम से अपने भविष्य में निवेश करने के लिए ऋण की ओर मुड़ रहे हैं । भारत में विभिन्न ऋण खंडों के तेजी से विस्तार ने निश्चित रूप से उधारदाताओं की आंख पकड़ी है और भारत में लगभग हर बैंक और एनबीएफसी जीवन के लगभग हर क्षेत्र से व्यक्तियों की आवश्यकताओं को पूरा करने के लिए ऋण का एक बड़ा गुलदस्ता(Bouquet) प्रदान करने में लगे हुए हैं ।

दुर्भाग्यवश, हर कोई भारतीय बैंक या एनबीएफसी द्वारा प्रदान किए जाने वाले ऋण के लिए उत्तीर्ण नहीं होता है और यह विशेष रूप से स्वनियोजित व्यक्तियों (self employed persons) के मामले में सच है जिनकी आय मौसमी (seasonal) या विभिन्न बाजार कारकों से काफी प्रभावित हो सकती है । इसके अतिरिक्त, बैंकों और एनबीएफसी के साथ अपनी ऋण आवेदन प्रक्रिया के हिस्से के रूप में क्रेडिट रिपोर्ट की जांच पर प्रमुख जोर देते हुए, कम क्रेडिट स्कोर वाले, कोई पिछला क्रेडिट इतिहास (Credit History) और अन्य जो मानकीकृत श्रेणी (standardized range) में फिट नहीं बैठते हैं, उन्हें भी ऋण प्राप्त करना मुश्किल हो सकता है। यह वह जगह है जहां Peer-to-peer lending में आता है ।

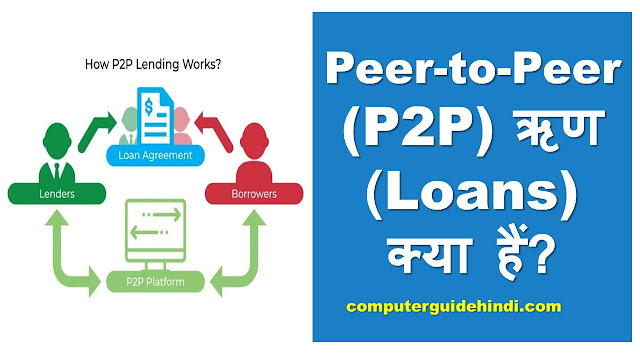

पीयर-टू-पीयर (P2P) ऋण क्या हैं? [What are peer-to-peer (P2P) loans?] [In Hindi]

पीयर-टू-पीयर लेंडिंग बैंक या क्रेडिट यूनियन से लोन मिलने से अलग काम करती है । जब आपको बैंक से लोन मिलता है तो बैंक अपनी कुछ एसेट्स का इस्तेमाल करेगा, जो लोन के फंड के लिए दूसरे कस्टमर्स द्वारा खातों में की गई डिपॉजिट हैं ।

पीयर-टू-पीयर लेंडिंग के साथ, उधारकर्ताओं (Borrowers) का एक Credit Platform के माध्यम से निवेशकों (Investor) के साथ सीधे मिलान किया जाता है। निवेशकों (Investors) को देखने के लिए और वास्तव में जो ऋण वे निधि चाहते है का चयन मिलता है । पीयर-टू-पीयर लोन सबसे अधिक पर्सनल लोन या छोटे बिजनेस लोन होते हैं । पीयर-टू-पीयर लेंडिंग को person to person Borrowing or social credit भी कहा जाता है, और सहकर्मी से सहकर्मी ऋण (Peer-to-peer loans) बनाने वाली कंपनियों को आमतौर पर सहकर्मी-से-सहकर्मी उधारदाताओं (Peer-to-peer lenders) या बाजार उधारदाताओं (Market Lenders) कहा जाता है।

- सहकर्मी से सहकर्मी ऋण भीड़ (Peer-to-peer debt rush) का एक रूप है जो लोग उधार लेने की जरूरत के लिए ऋण जुटाने के लिए इस्तेमाल किया धन, जो लोग निवेश करना चाहते है।

- यह व्यक्तियों को एक मध्यस्थ के रूप में किसी भी वित्तीय संस्थान के बिना उधार लेने और उधार देने के लिए सक्षम बनाता है, और उधारकर्ताओं जो इसे पारंपरिक वित्तीय संस्थानों के माध्यम से ऋण प्राप्त करने में असमर्थ है ।

- मुख्य विचार savers बाहर अपने पैसे उधार देने के बजाय इसे बचाने के द्वारा उच्च ब्याज हो रही है, और उधारकर्ताओं अपेक्षाकृत कम ब्याज दरों पर धन हो रही है ।

- यह आम तौर पर एक ऑनलाइन मंच का उपयोग करता है जहां उधारकर्ता और उधारदाता खुद को पंजीकृत (Registered) करते हैं। पार्टियों को किसी भी ऋण या उधार लेने की गतिविधि में भाग लेने की अनुमति देने से पहले उचित परिश्रम किया जाता है।

P2P ऋण के लिए आवेदन कैसे करें? [How to apply for P2P Loan?] [In Hindi]

कई बाज़ार उधारदाता (market lender) आपकी दर (rate) की जांच करने देंगे और ऑनलाइन आवेदन करेंगे। आमतौर पर, आवेदन करने में केवल कुछ मिनट लगेंगे। प्रत्येक ऋणदाता की अलग-अलग आवश्यकताएं होंगी। पर्सनल लोन के लिए इसमें आपका क्रेडिट स्कोर, डेट-टू-इनकम रेशियो, सैलरी, एंप्लॉयमेंट स्टेटस और क्रेडिट हिस्ट्री शामिल है । बिजनेस लोन के लिए इसमें बिजनेस में आपका समय, पर्सनल और बिजनेस क्रेडिट स्कोर, आपका डेट सर्विस कवरेज रेशियो, रेवेन्यू और प्रॉफिट शामिल है । हालांकि, ज्यादातर उधारदाताओं केवल उधारकर्ताओं जो कम से 18 साल पुराने है और एक राज्य वे सेवा में रहते है के लिए ऋण कर देगा । आपको एक सत्यापन योग्य बैंक खाता (Verifiable Bank Account) और एक सामाजिक सुरक्षा नंबर (Social Security Number) की भी आवश्यकता होगी।

Post a Comment

Blogger FacebookYour Comment Will be Show after Approval , Thanks